「かぼちゃの馬車」や「銀行の不正融資」で揺れる不動産業界とは反対に、REIT市況は活況となっています。2018年11月30日現在で日経平均株価は昨年末比で約1.81%下落しているのに対して東証リート指数は約9.26%の上昇と堅調に推移しています。これは日本の金利はしばらく上昇しないという予想から海外投資家や地銀が日本のREITを買い入れていることが要因であると考えられます。

REITとはReal Estate Investment Trustの略で主に不動産で運用される投資信託になります。読み方は「リート」と読み、これにJAPAN(日本)のJを頭に付けると日本のREIT、つまりJ-REITとなります。個人の投資家がREITを買い付ける場合は、一般的に上場しているREITを直接買い付けるか投資信託で買い付けることになります。銀行や証券会社の担当者は投資信託での買い付けを提案することが多いようでが、投資信託は買付時の手数料の他に信託報酬がかかるという点から実際に期待できる利回りが少なくなってしまうことが多く、REIT投資の魅力を感じられないことが多いかと思います。

REITは国内に複数上場しており、投資信託はその寄せ集めにすぎないため、上場しているリートを自身でピックアップし、直接投資することでより多くの利回りを期待することができます。

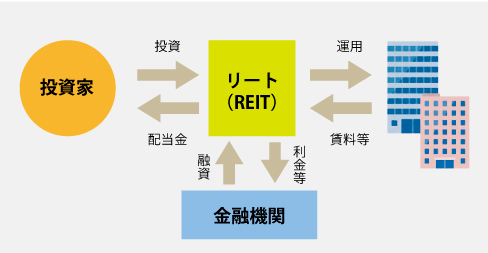

REITの仕組み

REITは投資家から資金を集め、複数の物件に投資をし、賃料収入等を得ます。日本では管理コストなどを控除した後の利益の内、90%以上を配当金として投資家に分配することで法人税が免除されるという仕組みになっています。そのためほぼ全てのJ-REITは利益の大半を投資家に分配することとなっているため、高い配当利回りを期待することができます。

色々な種類のREIT

不動産と聞くとビルやマンションなどを思い浮かべますが、最近では様々な種類のREITが誕生しました。一口にREITと言っても、色々な種類があり、それぞれの特徴を把握する必要があります。

オフィス型の特徴

オフィス型のREITは一般的に景気の状況に左右されやすいのが特徴です。企業の業績が良くなれば人を雇うことで新しいオフィスが必要となるため需要が高まります。借主が多くなれば稼働率の改善や、賃料の上昇が見込めます。 しかしオフィスは賃貸契約期間が短い傾向があり、景気後退の局面ではテナントが契約更新をせずに抜けることで、空室が目立ち収益が低下する可能性があります。

住宅型の特徴

住居は人々が生活する上で必要になるものであることから、景気に左右されにくい傾向があります。また、賃料についても変動が少なく収益の安定性が高い投資物件と考えられています。

商業施設型の特徴

商業施設は都市型商業施設と郊外型商業施設に分けられます。都市型商業施設はテナントの契約期間は短めで、テナントの移り変わりが比較的多いですが、仮にテナントが抜けたとしても次がすぐに見つかりやすいという特徴があります。郊外型商業施設の場合はテナントが抜けてしまうと次のテナントを見つけるのが大変なため契約期間が長い傾向があります。また、商業施設によっては賃料が売り上げによって変動する場合もあり、商業施設型のREITは物件によって特徴が大きく変わります。

ホテル・リゾート型の特徴

ホテルは景気が悪くなると宿泊者が減ってしまうことから、景気に大きく左右されると考えられています。また、訪日外国人の数や、災害、繁忙期の天気等でも宿泊者数が変動するため、収益の安定性は低いと考えられています。

物流・倉庫型の特徴

物流・倉庫の施設はテナントが変わることが少ないため比較的安定的収益が期待できます。しかし、物流施設はテナント数が少ない傾向があるため、1社でもテナントが抜けると大きく収益性が低下する可能性があり、次のテナントを見つけるのにも時間がかかる傾向があるため、大きな打撃を受けるリスクがあります。

REITの投資判断に必要なデータ 株式に投資する際、PERやPBR、ROE等様々な判断材料があります。REITにも同じように収益性、安全性等の分析に必要なデータがあり、それを基に投資判断をすることが重要になります。

REITの投資判断に必要なデータ

NAV(Net Asset Value)倍率で資産価値を見極めよう

NAVとは純資産価値のことで、REITが保有している不動産等の資産価値から借入金などの負債金額を差し引いた金額になります。これをREITの発行されている口数で割ることで1口あたりのNAVが求められ、さらに1口あたりのNAVを現在のREIT1口の値段で割るとNAV倍率が求められます。

NAV倍率は株式のPBRに近く、1を下回るとREITの負債を引いた資産価値より低い値段で売買されていることになり、割安と判断されたりします。

LTV(Loan To Value)で財務の健全性を判断しよう。

REITは投資口証券の発行による資金調達だけでなく、保有不動産を担保に金融機関からの借り入れや投資法人債の発行で資金を調達し、不動産の購入資金等に充てることで収益性を高めます。

LTVは総資産有利子負債比率のことで、REITの総資産に対して借入金や投資法人債などの発行による負債がどのくらいの比率になっているのかを見ることができます。

つまりLTVが低ければ財務の健全性が高いと判断され、高ければ収益性を重視するために財務の健全性が低くなっていると判断されます。

稼働率の推移で経営状態を見よう。

どんなに立派な不動産を保有していたとしても、テナントや入居者がいなく空室だらけであれば収益は期待しにくいでしょう。その状況を見るのが稼働率です。稼働率は保有している不動産がどれだけ稼働しているのかを表しており、当然稼働率が高い方が低いよりも賃貸収入をより多く得られます。また、稼働率は現在の状況を見るだけでなく、過去の推移も見ることが重要となります。例えば過去の稼働率が常に高水準であれば、今後も安定的な賃貸収入が期待できますが、現在の稼働率が高くても過去大きく下落している時期がある場合は、景気やテナントの状況により収益性が低下するリスクを想定しなければなりません。

REITには株式と同じように日々の値動きがありますが、しっかりと分析し良いREITを買付すれば中長期的な利回りを期待することができます。株式相場は常に上昇するわけではありませんから、利回りを期待してREITをポートフォリオに組み入れてみてみるのも良いかもしれません。

上場しているREITの一部紹介

| 商品名 | 日本ビルファンド投資法人(8951) |

|---|---|

| 主な投資物件 | 都内のオフィスビル等 |

| 予想分配利回り | 2.85% |

| 商品名 | 野村不動産マスターファンド投資法人(3462) |

|---|---|

| 主な投資物件 | 物流施設、商業施設、オフィス、居住用施設等 |

| 予想分配利回り | 4.10% |

| 商品名 | 三菱地所物流リート投資法人(3481) |

|---|---|

| 主な投資物件 | 物流施設等 |

| 予想分配利回り | 4.38% |

| 商品名 | 日本リテールファンド投資法人(8953) |

|---|---|

| 主な投資物件 | 都心型商業店舗ビルや郊外型ショッピングセンター、ロードサイド型店舗等の商業施設等 |

| 予想分配利回り | 4.06% |

| 商品名 | ジャパン・ホテル・リート投資法人(8985) |

|---|---|

| 主な投資物件 | ホテル用不動産等 |

| 予想分配利回り | 4.92% |

| 商品名 | ヘルスケア・メディカル投資法人(3455) |

|---|---|

| 主な投資物件 | 高齢者向け施設・住宅や医療関連施設等 |

| 予想分配利回り | 5.47% |

| 商品名 | イオンリート投資法人(3292) |

|---|---|

| 主な投資物件 | イオングループが運営する大規模商業施設等 |

| 予想分配利回り | 4.74% |

| 商品名 | 大江戸温泉リート投資法人(3472) |

|---|---|

| 主な投資物件 | 大江戸温泉物語グループが運営する温泉・温浴関連施設等 |

| 予想分配利回り | 5.78% |